国际市场主要商品价格监测周报(0408-0412)

发布日期:2024-05-15数据来源:中华人民共和国商务部浏览次数:1149

原油价格高位震荡,地区冲突推动油价上涨

本周原油市场总体呈现高位震荡走势。从具体市场表现来看,英国北海布伦特原油现货价周均价为92.836美元/桶,期货价周均价为90.094美元/桶,分别较上周上涨3.54%和0.66%,同比去年分别上涨7.39%和6.20%。美国西德克萨斯轻质原油(WTI)周均价85.710美元/桶,周环比上涨0.18%,同比上涨6.56%。阿联酋迪拜原油周均价92.074美元/桶,周环比上涨0.57%,同比上涨8.37%。亚洲阿曼原油周均价97.704美元/桶,周环比上涨1.25%,同比上涨12.98%。国内方面,上海原油期货价格走高,周均价663.8元/桶,较上周上涨1.72%,同比大涨15.53%。

市场对全球经济复苏和原油需求前景的乐观预期,以及中东形势担忧,是本周国际油价高位运行的主要支撑因素。主要原因有:本周原油市场整体呈现高位震荡走势。国际油价保持高位,WTI原油和布伦特原油价格均在五个月高位附近波动。国内原油期货价格同样维持高位震荡。中东地缘政治紧张局势升级是本周推高油价的主要因素。美国预计伊朗将在未来几天内对以色列发动袭击,市场担忧该地区冲突可能影响原油供应。此外,OPEC+决定将减产协议延长至6月底,持续限制原油供应。俄罗斯炼油厂此前遭到乌克兰无人机袭击,导致俄原油加工能力下降,也在一定程度上支撑了油价。需求端方面,美国和中国近期经济数据向好,制造业PMI回到扩张区间,提振了市场对原油需求的预期。中美作为全球前两大石油消费国,经济复苏有望带动原油需求增长。不过,美国原油库存意外大幅增加,一定程度上限制了油价的进一步上行空间。如果未来美油库存持续大幅增长,可能会令多头情绪降温,令原油价格承压。展望下周,在没有新的利空因素出现的情况下(截至发稿,伊朗向以色列发射导弹和无人机,导致中东地区冲突升级,势必会影响全球油价),原油价格或仍将维持高位震荡走势。不过还需要警惕美国原油库存意外大幅增加,一定程度上限制了油价的涨幅。如果未来几周美油库存持续大幅增长,可能会令多头情绪降温,原油价格也将承压。总体来看,短期内原油市场涨多跌少,但料高位震荡将加剧。

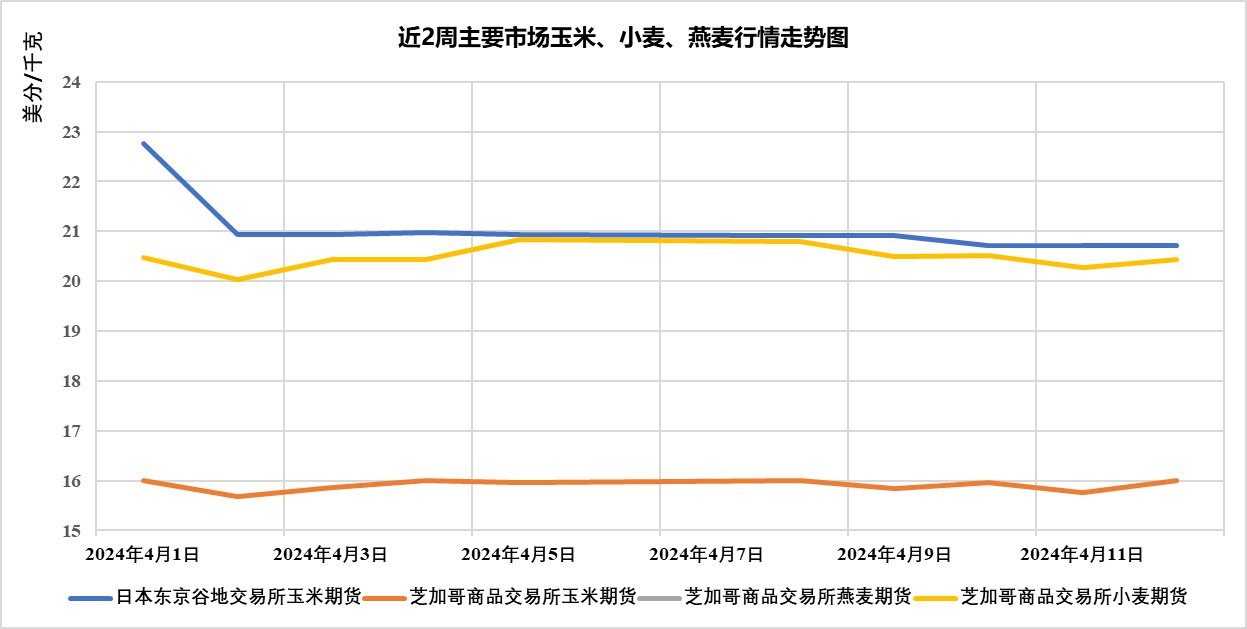

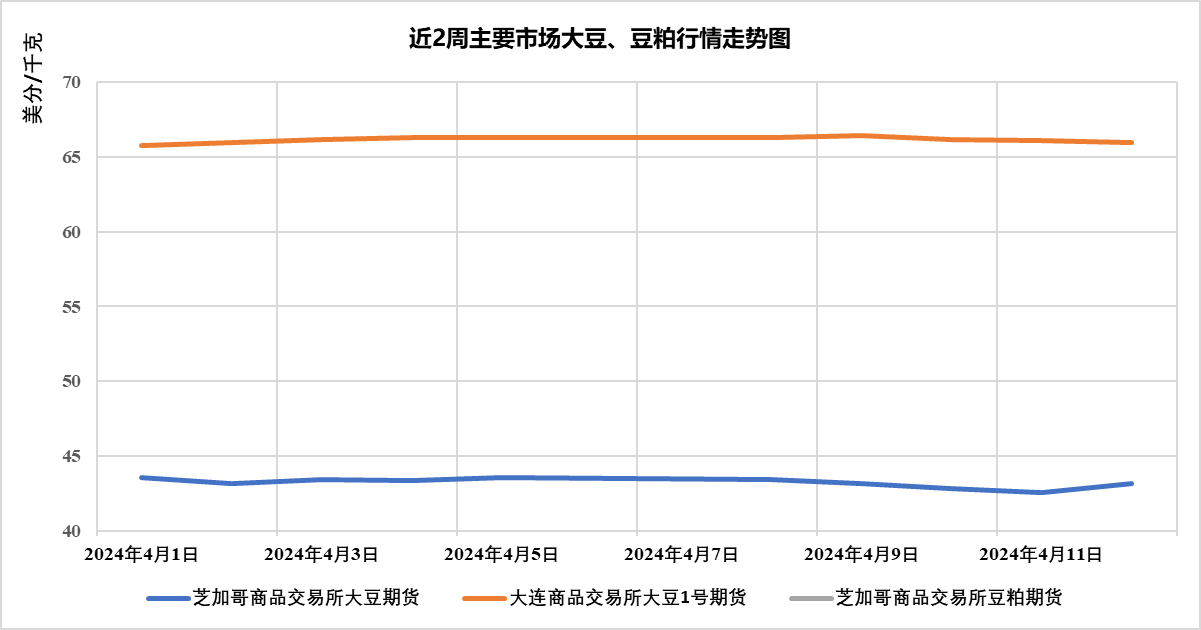

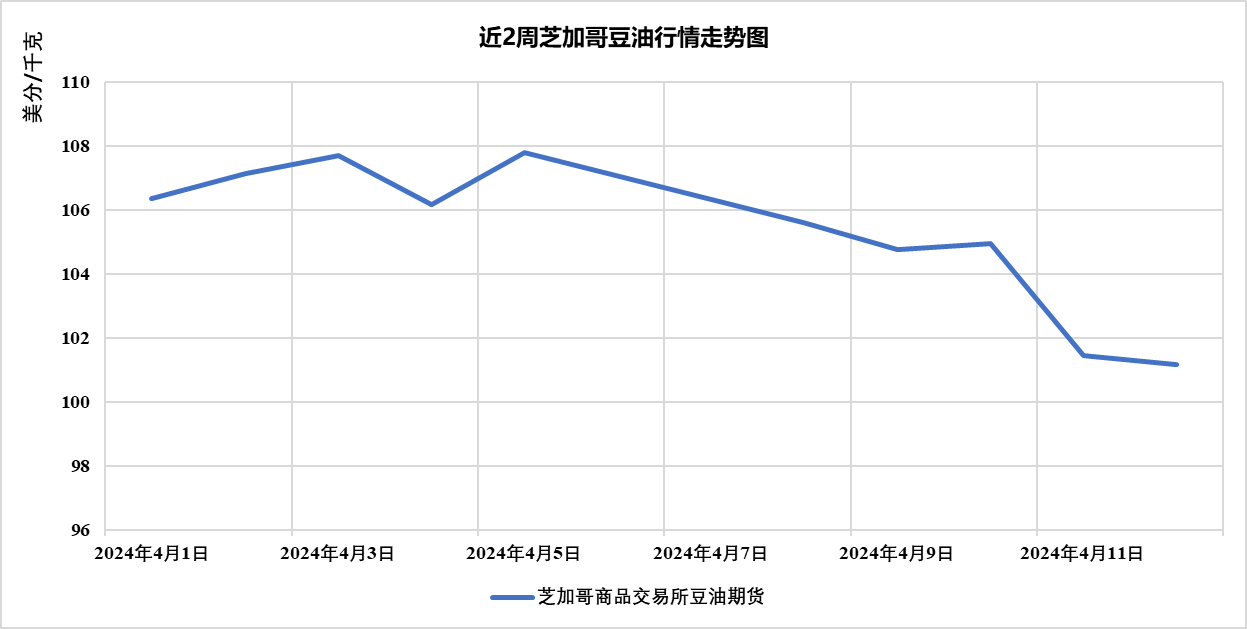

农产品价格震荡下行,玉米豆类跌势明显

本周农产品价格呈现震荡下行态势,玉米和大豆跌幅明显。芝加哥商品交易所玉米期货周均价433.05美分/蒲式耳,较上周微涨0.09%,同比大跌33.40%;大豆期货周均价1170.8美分/蒲式耳,环比下跌0.90%,同比下跌22.31%。日本东京谷地交易所玉米期货周均价31740日元/吨,周环比下跌1.71%,同比暴跌27.03%。豆粕和豆油价格也出现不同程度下跌。芝加哥商品交易所豆粕期货周均价336.5美元/短吨,周环比上涨1.46%,同比下跌26.23%;豆油期货周均价46.986美分/磅,周环比下跌3.21%,同比下跌15.10%。小麦价格基本持平,芝加哥商品交易所小麦期货周均价557.95美分/蒲式耳,周环比微涨0.29%,但同比仍下跌18.38%。国内方面,大连商品交易所大豆1号期货周均价4789元/吨,较上周小幅上涨0.18%,同比下跌10.39%。

总体来看,全球谷物市场供应充裕,需求增长乏力,是本周价格承压的主要原因。造成本周农产品价格震荡下行的主要原因有:中国大规模取消美国和澳大利亚小麦订单,市场普遍认为中国买家此举可能旨在规避高价采购,转向低价重新购买。中国作为全球*大粮食进口国,其举动正在改变小麦行情。美国冬小麦生长状况良好,美国农业部*新报告显示,56%的冬小麦状况“良好至优秀”,缓解了市场对供应的担忧,小麦价格承压。我国一季度粮食进口结构发生显著变化,玉米及替代品进口占比迅速攀升至40%左右,大豆进口比重则跌破50%。大量谷物进口对国内市场价格产生压力。阿根廷大豆收获进度缓慢,截至4月5日当周仅完成2%,远低于去年同期和5年均值,对大豆价格形成一定支撑。但美国大豆种植区域干旱面积与上周持平,利空大豆价格。欧盟将延长对乌克兰农产品关税豁免政策,乌克兰农产品对欧盟出口的价格优势将持续,法德意等国农民利润空间受到挤压。展望后市,在全球谷物供应充裕,需求增长乏力的大背景下,农产品价格或延续偏弱运行。不过也需关注主产区天气变化、种植进度以及地缘政治等因素的影响。如果美国冬小麦长势恶化,或阿根廷大豆减产,将对价格形成支撑。中国进口政策的调整,也可能扰动全球农产品贸易格局和价格走势。总的来看,农产品价格后市仍有下行空间,但跌幅可能有限。

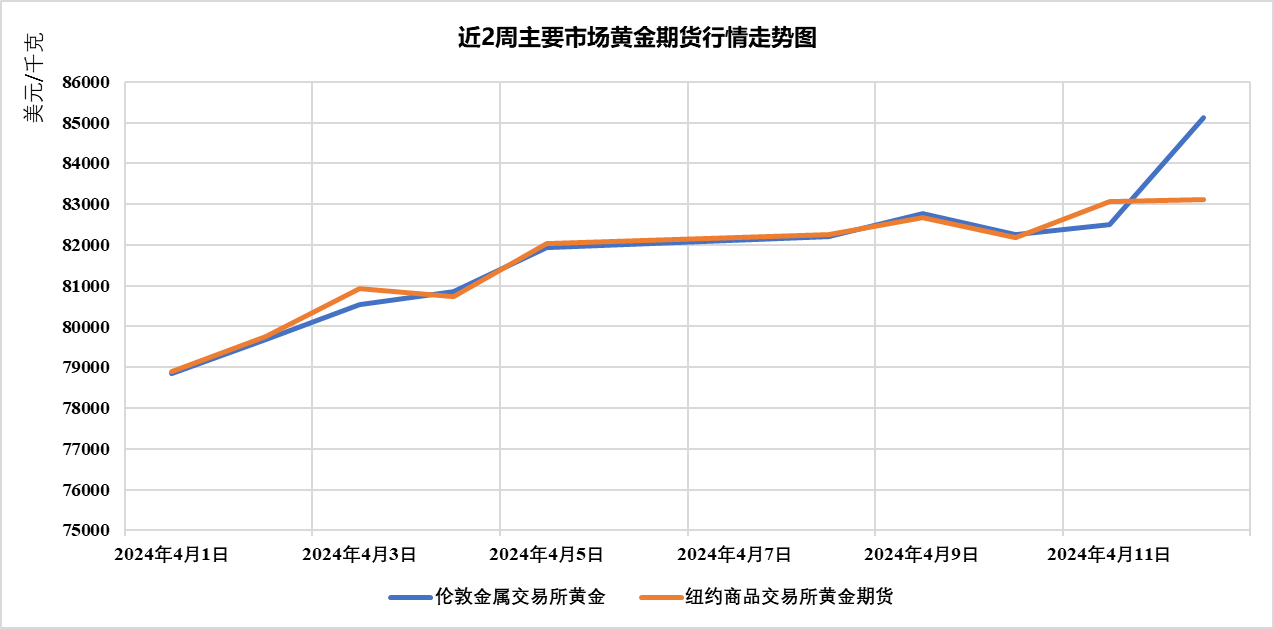

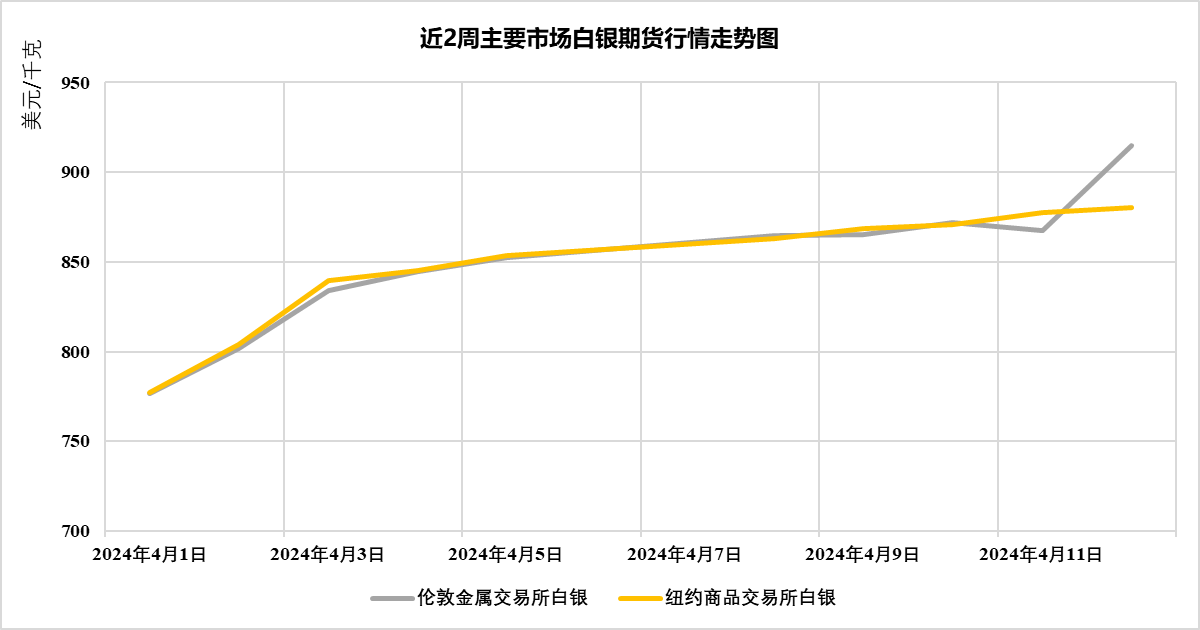

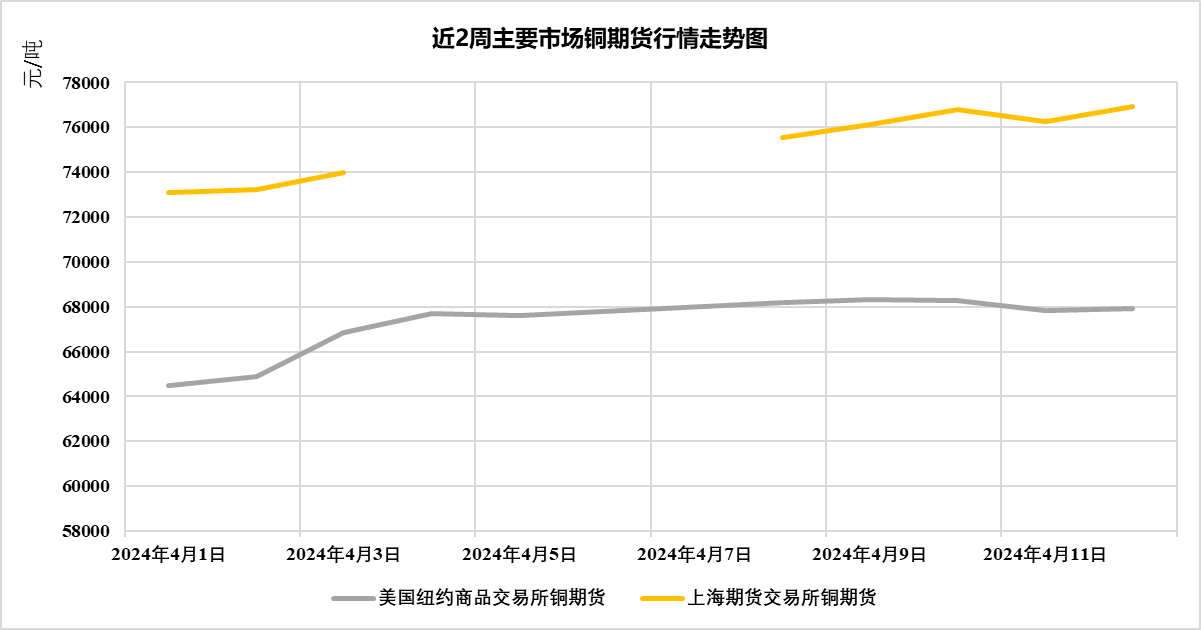

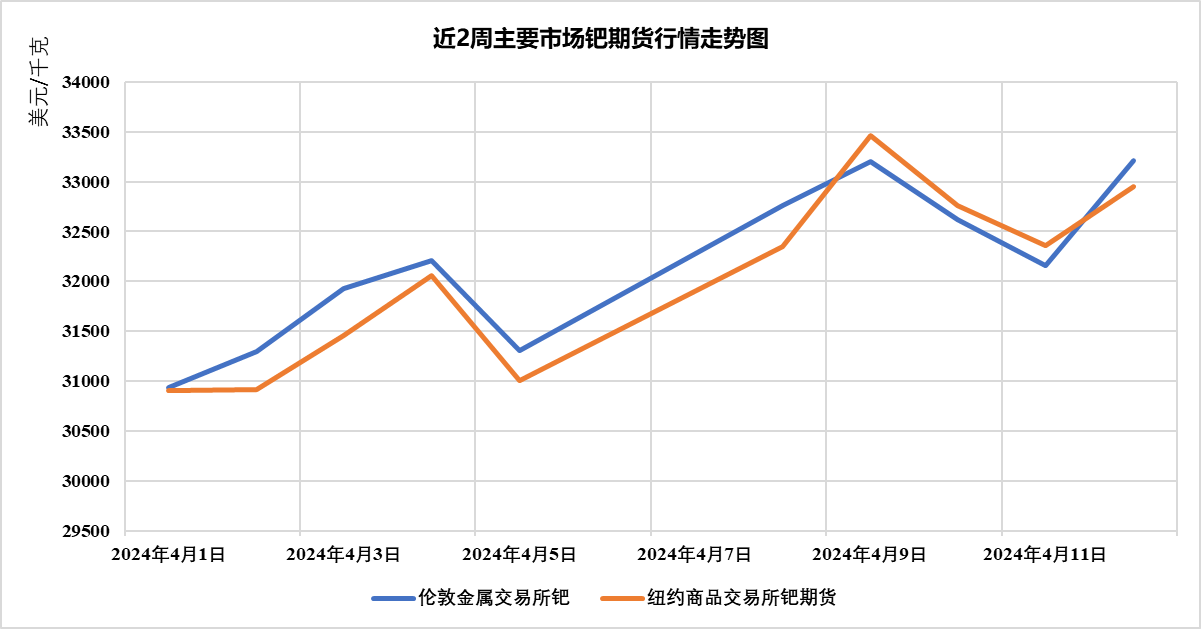

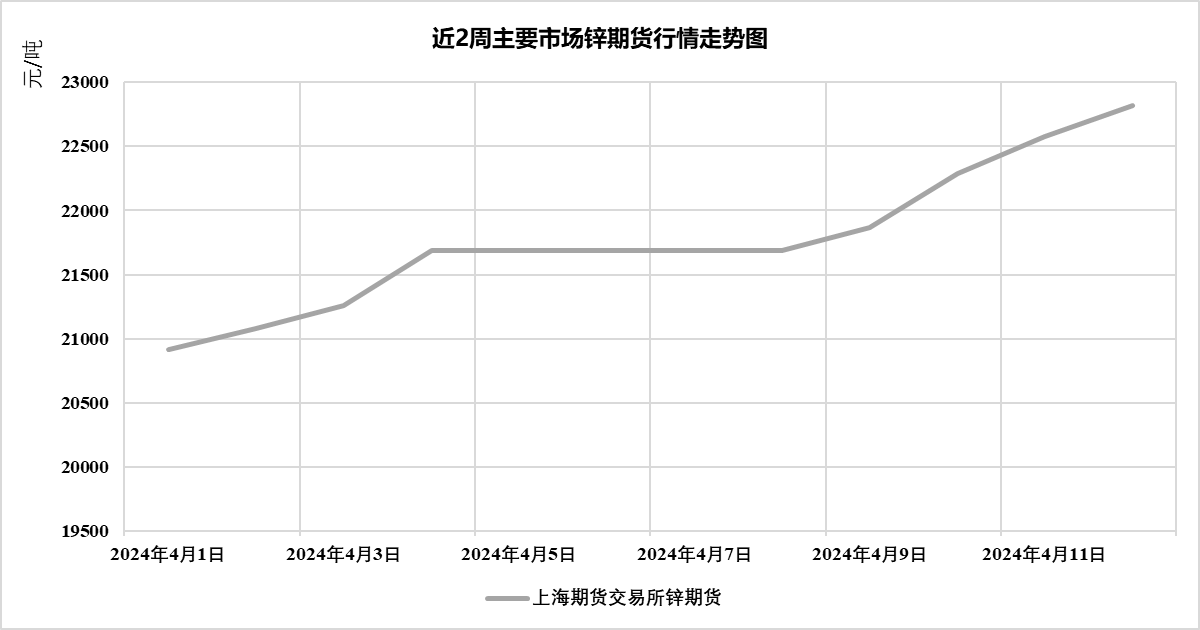

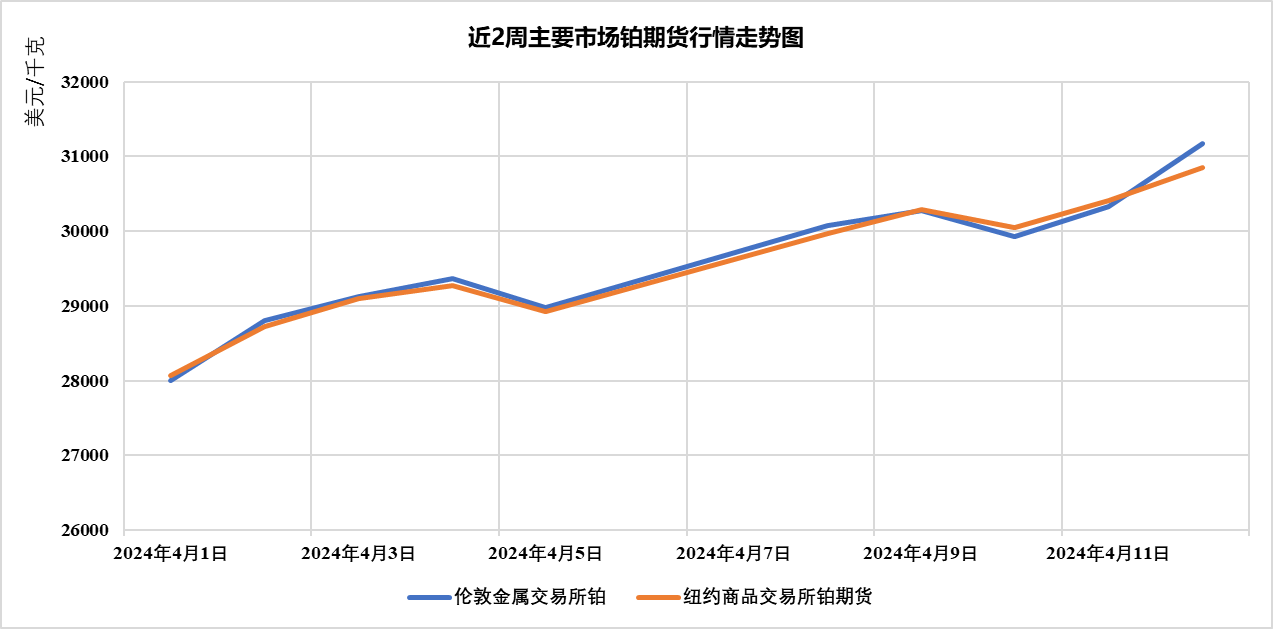

贵金属价格大幅反弹,铜价亦持续回升

本周金属市场总体呈现上涨态势,贵金属表现尤为强劲。其中,伦敦金属交易所黄金周均价2352.124美元/盎司,环比上涨3.23%,同比大涨17.10%;纽约商品交易所黄金期货周均价2343.16美元/盎司,环比涨2.71%,同比涨16.83%。上海期货交易所黄金周均价为556.99元/克,环比增长4.34%,同比上涨24.67%。白银价格涨幅更大,伦敦金属交易所白银周均价2815.134美分/金衡盎司,周环比上涨6.70%,同比上涨13.92%,纽约商品交易所白银周均价27.999美元/金衡盎司,周环比上涨5.86%,同比上涨13.08%。铂金价格也明显回升,但钯金价格涨幅相对较小。工业金属中,美国纽约商品交易所铜期货周均价4.271美元/磅,环比上涨2.69%,同比上涨6.49%。上海期货交易所铜期货周均价76142元/吨,周环比上涨4.05%,同比上涨10.19%。此外,上海期货交易所锌期货周均价22247元/吨,周环比上涨4.32%,同比上涨12.56%。

美联储暂缓加息、美元指数回落是支撑金属市场反弹的主要因素。主要原因有:英美对俄罗斯金属实施制裁,禁止伦敦金属交易所、芝加哥商业交易所等接受4月13日及之后生产的俄罗斯铝、铜和镍,此举可能会造成全球金属供应的紧张。全球制造业PMI持续回升,3月份美国ISM制造业PMI时隔16个月重返荣枯线以上,中国、欧元区制造业PMI也明显改善,显示全球工业需求正在复苏,利好铜等工业金属。人工智能(AI)产业快速发展带动铜需求增长预期,有机构预计到2027年AI数据中心铜需求将达到50-120万吨,年复合增速26%。铜供需偏紧的预期推动铜价走高。美联储暂缓加息、美元指数回落,削弱了以美元计价大宗商品的吸引力,资金开始流向黄金等避险资产以及工业金属。全球央行持续增持黄金,一季度全球官方黄金储备增加39吨,其中中国央行连续17个月增持,反映各国对美元信用体系的担忧,看好黄金长期价值。展望后市,在全球央行持续购金,美联储年内大概率降息,以及地缘政治冲突升级的背景下,黄金价格中枢有望持续抬升。铜、铝等有色金属在供需偏紧,全球制造业复苏带动下也有望维持强势。不过金属价格短期涨幅较大,获利回吐风险需警惕。此外,美国债务问题、经济衰退风险等因素也可能扰动金属价格。

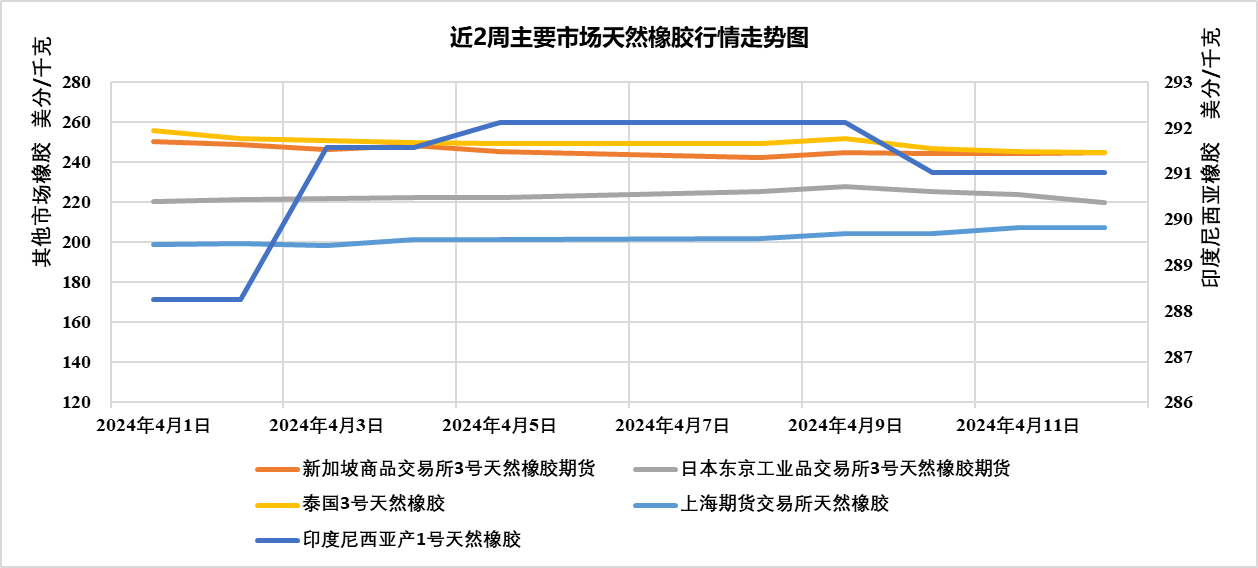

天然橡胶价格高位盘整,基本面利好因素仍在

本周天然橡胶价格高位盘整。印尼产1号天然橡胶本周均价环比微涨0.38%至132.2美分/磅,同比大涨27.48%。新加坡商品交易所3号天胶期货本周均价小幅下跌1.51%至243.84美分/千克,但同比仍大涨55.81%。泰国3号天胶本周均价下跌1.77%至90.406泰铢/千克,同比飙升51.05%。上海期货交易所天然橡胶期货本周均价14821元/吨,周环比上涨2.57%,同比大涨27.51%。

虽然天然橡胶价格出现小幅调整,但全球天胶供应趋紧、需求复苏等利多因素仍在,市场普遍看好后市行情。本周天然橡胶价格高位盘整,主要因为国际原油和金属价格持续走强,带动国内商品期货多数上涨,整体宏观氛围偏多,为天胶价格提供支撑。云南产区3月以来降雨偏少,气候偏干,虽然3月下旬有弱降雨后开割,但干旱延续导致部分胶树黄叶,前期开割的胶园再度停割,市场对供应预期转弱,推动胶价上涨。不过,原材料价格持续上涨压缩下游利润空间,尽管下游库存偏低有补货需求,但在当前高价位接货意愿不足,现货市场高价成交承压。此外,本周美国3月CPI数据高于预期,降息预期骤降推升美元指数,打压大宗商品价格,前期利多因素消化,橡胶价格上涨后小幅回落。展望后市,东南亚主产国正值低产期,整体来看短期市场供应压力不大。下游轮胎企业维持高位开工,国内汽车消费在多项刺激政策下有望回暖,对轮胎需求形成一定支撑。但制品类企业订单表现欠佳,实际需求不足。库存方面,虽然目前处于去库存周期,但在高价位下游补库意愿不强,制约胶价继续上行空间。综合来看,短期内天然橡胶基本面仍存支撑,价格回调空间有限,市场或维持高位震荡。但从中长期看,随着东南亚产区开割进入旺季,供应端压力将逐步体现,加之需求端亦缺乏较强驱动力,胶价仍有下探可能。

渝公网安备50010702505579

渝公网安备50010702505579